Pod pojmom faktoringa podrazumijevaju se ukupni dugovi klijenta. S druge strane, diskontiranje računa uključuje samo one trgovačke dugove koje potkrjepljuju potraživanja od kupaca. Ukratko, diskontiranje računa podrazumijeva predujam protiv računa, dok se faktoring može shvatiti kao izravna kupnja trgovinskog duga.

Dakle, postoje fine linije razlika između fakturiranja i faktoringa, koje su objašnjene u članku koji slijedi.

Tablica usporedbe

| Osnova za usporedbu | Smanjenje računa | Faktoring |

|---|---|---|

| Značenje | Trgovanje računom prije nego što postane dospjelo za plaćanje po cijeni manjoj od njegove nominalne vrijednosti, poznato je kao popust na račun. | Financijska transakcija u kojoj poslovna organizacija prodaje knjigovodstvene dugove financijskoj instituciji na popust, poznata je kao faktoring. |

| Uređenje | Cijeli račun se diskontira i plaća kada se transakcija odigra. | Faktor daje maksimalni dio iznosa kao avans kada se transakcija odvija i preostali iznos u trenutku namire. |

| Strane | Ladica, Drawee i Payee | Faktor, dužnik i klijent |

| Tip | Samo regres | Regres i ne regres |

| Statut uprave | Zakon o ugovornom instrumentu, 1881 | Nema takvog posebnog akta. |

| Financijski prihodi | Naknade ili kamate s popustom | Financijeri dobivaju kamate za financijske usluge i proviziju za ostale srodne usluge. |

| Prijenos dugova | Ne | Da |

Definicija popusta na račun

Popust na račun je proces trgovanja ili prodaje mjenice banci ili financijskoj instituciji prije dospijeća, po cijeni koja je manja od nominalne vrijednosti. Popust na mjenici će se temeljiti na preostalom vremenu za njegovo dospijeće i riziku koji je u njemu uključen.

Prije svega, banka se zadovoljava vjerodostojnošću ladice, prije nego što napusti novac. Nakon što je zadovoljna kreditnom sposobnošću trasanta, banka će dati novac nakon odbitka troškova diskontiranja ili kamata. Kada banka kupi račun za kupca, on postaje vlasnik odgovarajućih računa. Ako kupac odgodi plaćanje, onda mora platiti kamatu po propisanim stopama.

Nadalje, ako kupac ne izvrši plaćanje računa, zajmoprimac će biti odgovoran za isto kao i banka može ostvariti prava pawnee na robu koju kupac isporučuje klijentu.

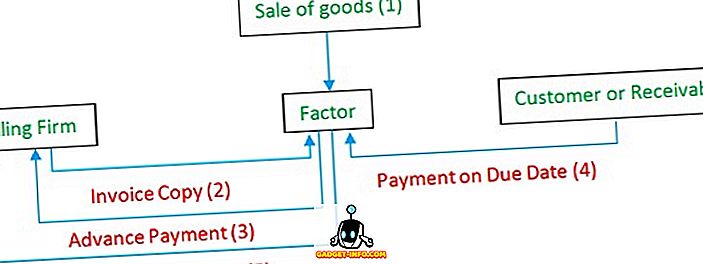

Definicija faktoringa

Faktoring je transakcija u kojoj klijent ili zajmoprimac prodaje svoje knjigovodstvene dugove faktoru (financijskoj instituciji) uz popust. Nakon kupnje potraživanja faktor financija, novac za njih nakon odbijanja sljedećeg:

- Odgovarajuća marža (rezerva)

- Troškovi kamata za financijske usluge

- Naknade za dopunske usluge.

Klijent sada prosljeđuje naplatu od klijenta financijskoj instituciji ili daje uputu da uplatu uplati izravno faktoru i podmiruje dugovanja. Banka klijentu pruža sljedeće usluge: Kreditna istraga, Održavanje glavne knjige dužnika, Prikupljanje dugova, Kreditna izvješća o dužnicima i tako dalje.

Grafičko predstavljanje faktoringa

Vrste faktoringa su pod:

- Objavljeni faktoring : Sve stranke znaju o aranžmanu faktoringa.

- Neobjavljeni faktoring : Stranke ne znaju za dogovor o faktoringu.

- Regresni faktoring : U slučaju neispunjavanja obveza u plaćanju od strane klijenta, zajmoprimac plaća iznos loših dugova.

- Faktoring bez regresa : Faktori sami snose iznos lošeg duga i zato je stopa provizije veća.

Ključne razlike između fakturiranja i faktoringa

Slijede glavne razlike između popusta na račun i faktoringa:

- Prodaja računa s popustom za banku, prije dospijeća, poznata je kao popust na račun. Prodaja dužnika financijskoj instituciji uz popust je Faktoring.

- Račun je diskontiran, a cijeli iznos se plaća dužniku u trenutku transakcije. Nasuprot tome, maksimalni dio iznosa osigurava se kao predujam, a ostatak iznosa daje se kao saldo kada se pristojbe ostvare.

- Stranke za diskontiranje računa su trasat, trasat i primatelj plaćanja, dok su strane u faktoringu faktor, dužnik i dužnik.

- Diskontiranje računa je uvijek regresno, tj. Ako kupac ne izvrši plaćanje duga, onda plaćanje vrši zajmoprimac. S druge strane, faktoring može biti regres i neuravnavanje.

- Zakon o ugovornom instrumentu iz 1881. sadrži pravila koja se odnose na diskontiranje računa. Za razliku od faktoringa koji nije pokriven nijednim aktom.

- U odbitku računa financijer dobiva popust za financijske usluge, ali u slučaju faktoringa faktor dobiva kamatu i proviziju.

- U faktoringu se dugovi dodjeljuju, što nije učinjeno u diskontiranju računa.

Zaključak

Kod diskontiranja računa, računa se trguje dok se u slučaju faktoringa potraživanja prodaju. Postoji velika razlika između ove dvije teme. Kod popusta na račune banka pruža određenu uslugu financiranja, ali ako govorimo o faktoringu, dodatne usluge pruža i financijer.